MSCI指數A股擴容之后,這幾點值得關注

作者: 時間:2019-03-01 瀏覽:2891 來源:星石投資_14年老牌私募,14座金牛獎獲得者

2019年以來A股市場春意融融,特別是春節以來,去年壓制A股市場的五大利空全面反轉(詳見我們的2019年年度策略《關于2019年經濟與股市的四大預判》)。

北京時間3月1日凌晨,MSCI委員會公布《MSCI進一步增加A 股在MSCI 指數中權重展開咨詢》的咨詢結果,咨詢結果包括三方面的內容:1)2019年5月,將大盤A股納入因子提升至10%,同時以10%的納入因子納入創業板大盤A股;2)2019年8月,所有大盤A股納入因子從10%提升至15%;3)2019年11月,將所有大盤A股納入因子提升至20%,同時以20%的納入因子納入中盤A股。

相較于此前公布的咨詢提案,今日公布的正式方案做了兩方面的修改:1)納入節奏比咨詢提案略有變化,咨詢提案中建議以每次7.5%的節奏分5月和8月兩次納入大盤A股,正式方案中大盤A股納入節奏略有放緩,但影響不大;2)中盤A股納入節奏超市場預期,咨詢提案中建議2020年5月以20%的納入因子納入中盤A股,而正式方案中中盤A股納入時間大幅提前至今年11月,納入因子不變。

MSCI指數進一步提升A股的權重,體現了國際資本對中國經濟和中國資本市場持續看好,同時,也有利于A股市場情緒的進一步修復。

那么,A股納入因子擴容,有哪些點值得我們關注呢?

1漸進式入局,外資進入預期將帶來約600多億美元的增量資金

預期將為A股帶來約600多億美元的增量資金:1)大盤A股納入因子提升至20%,A股占MSCI全球指數和新興市場指數的比重將分別達到0.34%和2.8%(當前比重分別為0.1%和0.71%),而截至2017年末,追蹤MSCI全球指數和新興市場指數的投資規模分別為3.7萬億美元和1.8萬億美元。以此為基準估算,將給A股市場帶來約470億美元的增量資金;2)2019年11月,提升中盤A股的納入因子至20%,屆時,A股占MSCI全球指數和新興市場指數的比重將達到0.4%和3.4%,預計這一階段還將有138億美元的外資流入。

從外資流入的節奏來看,短期外資經過快速流入可能出現波動,但中長期來看,外資增配A股的長期趨勢不會改變。根據以往的經驗,外資會在MSCI比例調整前1-2個月大幅進入,此后的1個月流入速度會放緩甚至短期內出現下滑,比如去年的6月和9月。另一方面,今年年初至今大規模進入的外資,有可能會在這一次的春季行情下兌現一部分收益,從而對凈流入量形成一定的抵消。所以,短期來說,外資的動向可能出現波動;但是中長期來看,外資增配A股的長期趨勢不可逆。

數據來源:Wind

2通信服務、金融、消費等在外資持倉中比重有望提升

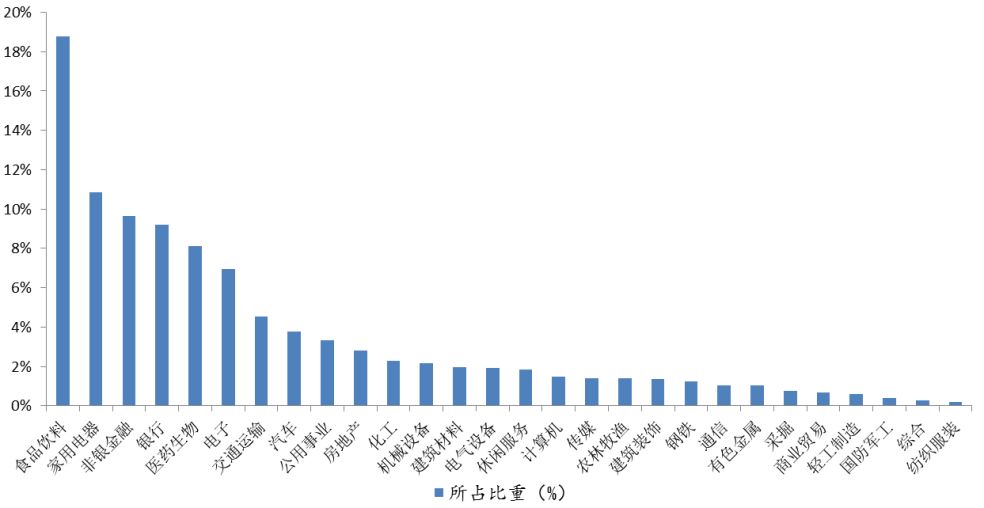

根據咨詢結果所確定的擴容方案下,未來通信服務、金融和非必需消費將成為MSCI指數中權重最高的三個板塊,分別占到24.3%、22.5%和20.0%;其他份額較高的板塊主要有工業(5.9%)、房地產(5.3%)、能源(5.2%)等。目前,北上資金持倉主要集中在食品飲料(18.78%)、家用電器(10.86%)、銀行(9.21%)和醫藥生物(8.12%)等板塊(截至2019年2月26日)。僅從數據上看,目前兩者還存在著較大的差距,因此,未來隨著擴容方案完成,大量優質標的匯入,通信服務、金融和非必需消費品等板塊在外資持倉中所占比重有望得到進一步提升。

當前北上資金持倉情況(截至2月26日)

數據來源:Wind

3具備良好成長性的創業板股票如醫藥、電氣設備、電子等將會受到更多關注

根據咨詢結果,此次擴容方案還將納入27只符合條件的創業板股票,預計今年下半年外資流入會有向創業板擴散的趨勢:按照外資偏好長線投資的特性,具備良好成長性的創業板股票將會受到更多關注。參考深港通的經驗,2016年12月深港通正式開通之后,短期內外資對深交所的股票偏好度明顯提升。

另外,從行業看,當前北上資金創業板持股主要偏好醫藥生物(23.31%)、電氣設備(13.18%)和電子(12.25%)(截至2019年2月27日),根據公布的創業板納入的27只股票,醫藥生物領域占據7席,因此預期此次擴容完成之后,外資關注的重心仍會集中在相關板塊。

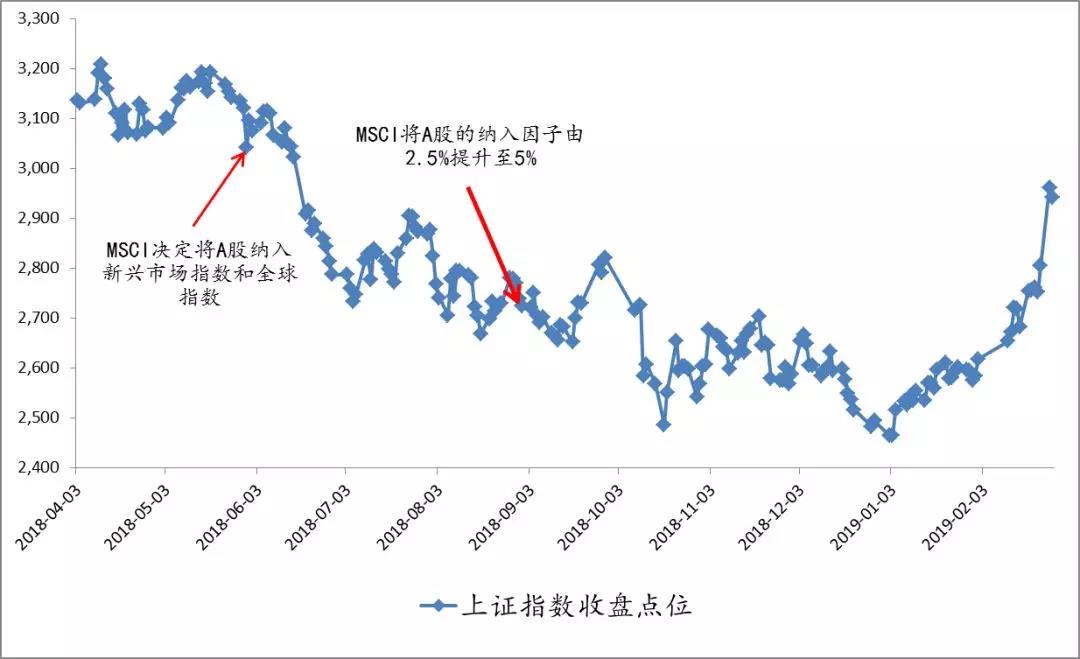

4外資流入對市場的提振作用短期內可能邊際遞減

我們認為,長期來說,MSCI指數擴容將引導更多的外資流入;但就短期而言,首次納入對市場的提振作用最為明顯,但隨著指數擴容產生的預期逐漸被市場消化,MSCI指數后續擴容的過程對市場的提振作用可能呈現邊際遞減趨勢。去年6月和9月A股市場首次納入MSCI以及第一次擴容之后的市場表現,也驗證了我們的猜想。

數據來源:Wind

風險提示:本報告所載信息和資料來源于公開渠道的,本公司對其真實性、準確性、充足性、完整性及其使用的適當性等不作任何擔保。在任何情況下,本報告中的信息、觀點等均不構成對任何人的投資建議,也不作為任何法律文件。本公司不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。