星石深度丨通脹交易再演繹,是崩盤還是機遇?

2月22日市場跳水,其中創業板大跌4.47%,部分抱團板塊有瓦解之勢,富時A50期貨跌4.31%,而以有色采掘為代表的“商品牛”延續開門紅。

我們認為,今天市場表現仍是“通脹交易”在A股的演繹。春節期間全球大宗商品價格飆漲,通脹預期驟然升溫,十年期美債利率快速上行20bp破1.3%。因此有色板塊春節后表現突出。

我們認為,本輪通脹實為十年產能收縮后的再通脹,通脹中樞的抬升是必然趨勢。

雖然投資者擔憂通脹帶來貨幣收緊,但2021年并非沒有機會。

一方面,海外貨幣政策難見拐點,另一方面,中國實際通脹并不高。

過去十年,投資者習慣了一個通脹消失的十年。隨著再通脹的來臨,我們要關注到,其本質是經濟復蘇,有望驅動企業盈利持續修復。隨著也將帶來久違的投資機會。

一、長期看,我們正告別“通脹消失的十年”,通脹中樞上行是必然

過去十年是“通脹消失的十年”,08年金融危機全球放水,帶來上一輪全球產能擴張,并在11、12年到達頂點。

之后十年里都是漫長而徹底的產能出清。這十年間,美國隱含的通脹預期一直在2%以下,10年期美債收益率平均僅為2%左右(2000-2010為4%左右)。

中國同樣也是在這10年有著三輪出清,壓實了供給。

第一輪基本出清:四萬億后,2011年起經濟增速下臺階,總需求下滑,過剩產能開始被淘汰,主要發生在化工、造紙、玻璃、水泥、鋼鐵、煤炭、機械等傳統行業領域,大量中小企業退出。2016年供給側改革和環保督察開啟,行政化改革加速出清,至此第一輪出清基本完成。

第二輪徹底出清:2017年金融去杠桿、2018年中美貿易摩擦背景下,信用收縮、企業信心下滑,導致產能擴張被迫中止、制造業投資快速下滑,

第三輪過度出清:2020年新冠疫情爆發,需求暫時性凍結,再度沖擊企業信心,導致制造業投資負增長,工業產能利用率降幅近10%,帶來供給端的過度出清。

2020年開始,在全球供給出清疊加補庫存的大背景下,本輪通脹可以說是十年產能收縮后的再通脹,即通脹水平從通縮回歸正常的過程。

海外產能比中國出清得更為徹底,全球定價的工業金屬和全球制造業產能出清嚴重。

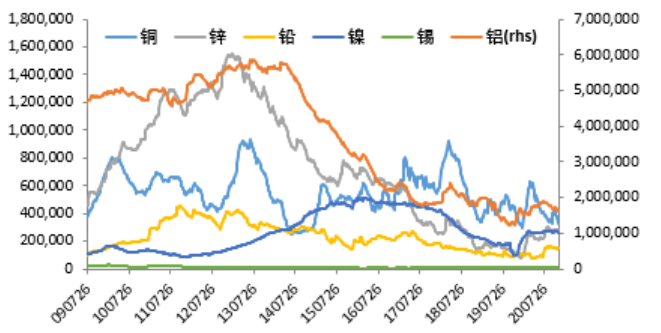

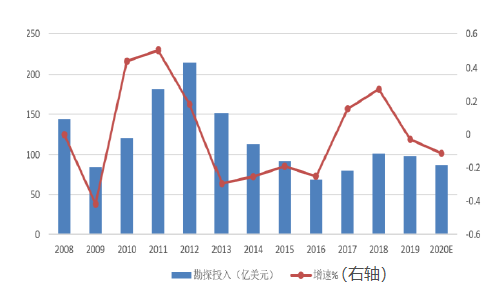

以有色為例,主要金屬庫存十年里不斷下滑,已經處于近5年甚至是近10年的低位,全球有色金屬勘探也不斷回落。

所以近期不僅大宗商品在漲,半導體代工領域的缺貨程度也非常嚴重,這在以往較為少見。

圖 :主要有色金屬顯性庫存走勢圖(2009-2020)

來源:東興證券,單位:噸

圖 :全球有色金屬勘探投入持續回落

來源:東興證券

二、通脹預期下,2021年,投資機會在“高資產壁壘”公司

來源:華創證券

另一方面,2021年預計美國貨幣政策不會因通脹迎來拐點,向國內傳導的路徑不存在。

從核心CPI來看,當前疫情對美國通脹仍然還有抑制,美國去除食品和能源價格的1月核心CPI季調環比是0,實際上還略低于0.4預期,娛樂服務和交通服務環比一個下滑,一個微弱上行,說明服務業恢復較弱,對價格尚未形成拉動。

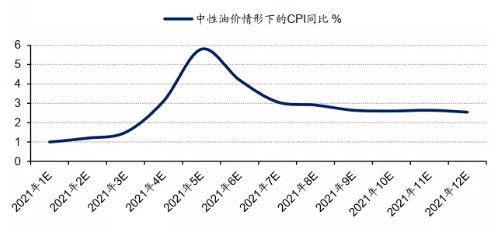

美國通脹高點可能在二季度,但短暫沖高對貨幣政策不會有影響。由于2020年4、5月份是美國通脹的低點,2021年4、5月份基數效應將推動CPI沖高至3%以上,但隨著基數效應的消退,下半年通脹或將呈現出回落趨勢。

近期美聯儲多次表態對通脹暫時走高表示歡迎,寬松還將延續。1月份美國失業率6.3%,仍然遠高于疫情前(4%左右),永久性失業人數也創近8年新高。2月10日鮑威爾在演講中表示,美國離長期持續的強大勞動力市場還有很長的路要走。3月,拜登的1.9萬億刺激法案也大概率將落地。

圖:美國通脹走勢預測

來源:廣發證券

過去十年,投資者習慣了一個通脹消失的十年,隨著再通脹的來臨,我們要關注到,其本質是經濟復蘇,有望驅動企業盈利持續修復。隨著也將帶來久違的投資機會。

從近期的數據來看經濟仍在持續復蘇。社融增速雖已經拐頭向下,但1月份金融數據顯示,內需復蘇的持續時間可能比預期要久:

一是企業部門投資需求旺盛,預計制造業投資有望保持較高增速。企業中長期貸款創有數據以來的新高、非標融資增幅顯著超過季節性、企業債發行規模超預期;

二是居民中長期信貸創歷史新高指向地產需求強勁,將對地產鏈相關消費帶來較為持久的拉動。

外需端,如果拜登1.9萬億美元刺激計劃落地,海外居民收入將再度大幅上升,并帶動消費反彈,制造業與海外地產景氣度延續也將對支持我國外需。

我們在年度策略中已經闡述,今年經濟與以往最大的不同在于供給側已經過度出清,在這種環境下,雖然2020年需求處在歷史較低水平,但是企業的經營情況卻能夠好于過往的幾輪周期底部。而伴隨著需求端的加快復蘇,供需缺口不斷強化,經濟復蘇的持續性或是力度必有一項超預期,企業的盈利能力也有望加速改善。

其中,具有高資產壁壘的公司由于同行難以在短期內提升生產力,將更加充分的享受到經濟復蘇,業績增長將更具彈性,典型的行業如有色金屬(重資本、產能建設周期長)、高端裝備(需長期持續的研發資本投入與積累)、可選消費與服務(需長期的渠道建設或戰略投入)等。

風險提示:本報告所載信息和資料來源于公開渠道,本公司對其真實性、準確性、充足性、完整性及其使用的適當性等不作任何擔保。在任何情況下,本報告中的信息、觀點等均不構成對任何人的投資建議,也不作為任何法律文件。本公司不對任何人因使用本報告中的任何內容所引致的任何損失負任何責任。