.png)

先列出我們的結論:

1、A股領先美股見頂,也會領先美股見底,以歷史上公認的政策底為分界線,在政策底前A股跌幅顯著大于美股,政策底后A股顯著跑贏美股(這一階段美股對A股的向下帶動是最好的布局機會)。

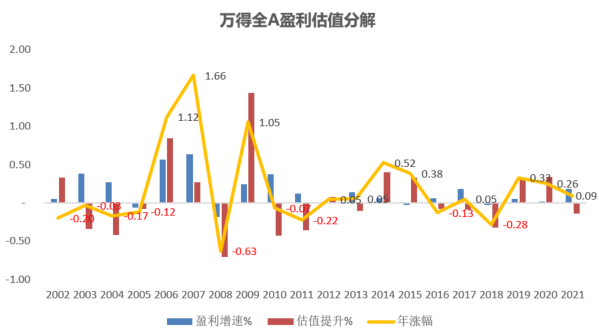

2、背后的原因一:A股估值波動主導,美股盈利波動主導。A股政策底前殺估值貢獻主要跌幅,政策底后殺業績會被提估值對沖,而美股相反。

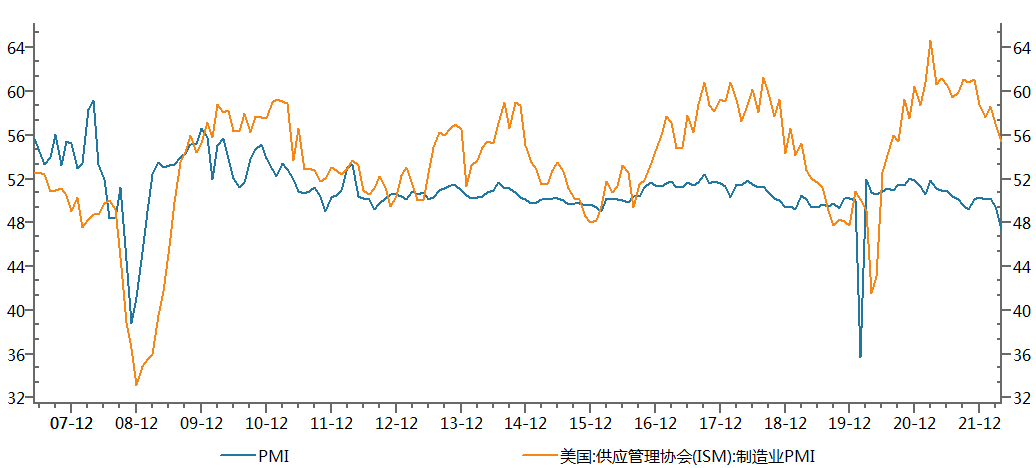

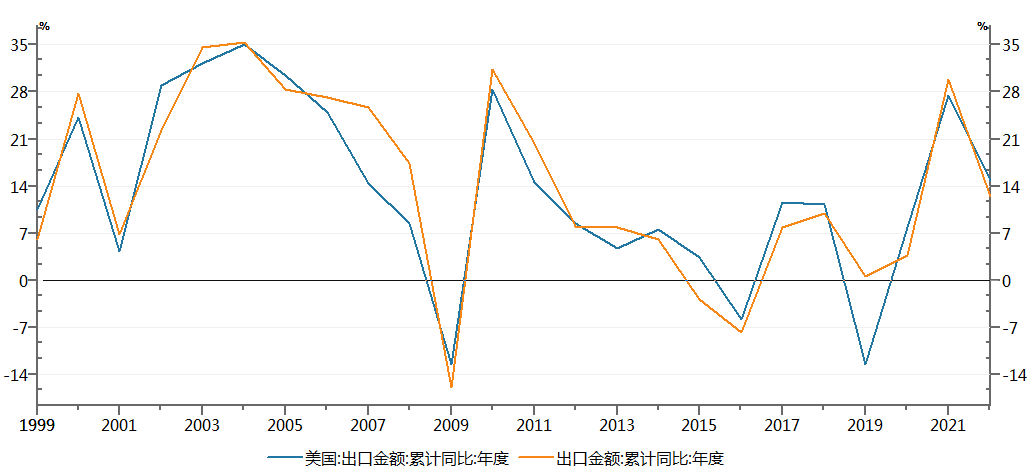

3、背后的原因二:中國經濟周期領先美國,驅動A股領先美股。A股在出口明顯轉弱的前一年(表現為美國經濟好、國內政策緊)表現差,在出口明顯弱的當年(表現為美國經濟差、國內政策友好)反而表現好。

如果簡單以“政策底”作為分界點,將美股調整周期對A股的影響劃分為兩階段,可以觀察到一個簡單規律:在第一階段A股往往調整幅度相對較大,在此期間美股跌幅相對較小甚至可能小幅上漲;第二階段A股基本處于震蕩磨底期,同期美股大幅調整對A股影響不大,這個階段A股的調整是非常好的進場時機。回顧近幾次典型美股調整:

(1)2008年:2007年美國次貸危機已經開始發酵,到2008年雷曼兄弟倒閉,美股調整從2007年10月一直延續至2009年3月,標普500跌幅-57%。

當時A股剛經歷2007年的歷史性大牛市,在估值高、通脹高、貨幣緊三重壓制下,美股風暴來襲時A股脆弱不堪,A股從2007年10月一路震蕩下行至2008年10月,滬深300最大回撤-61%。但是從節奏上看,“政策底”前后A股跟隨美股調整力度大不相同。

2008年9月15日央行宣布降息;隨后政府出臺了救市三大政策(股市印花稅改為單邊征收;匯金增持三大行股票;國資委表態支持央企增持或回購上市公司股份),A股“政策底”明確,市場小幅反彈。

到11月份萬眾期待的“四萬億”具體計劃出爐,各部委陸續跟進“擴內需”政策,A股迎來了真正意義上的“市場底”。

以9.15作為“政策底”分界線觀察:“政策底”之前美股跌幅緩、A股跌幅急,對應標普500、滬深300指數回撤分別為-22%、-67%;“政策底”之后,美股持續下跌至2009.3(標普500跌幅-41%),而同期滬深300震蕩上行14%。

(2)2018年:與當前頗為類似,2018年也是美聯儲的加息縮表之年,美股市場遭遇“殺估值”,標普500震蕩下跌-6%;A股外有貿易摩擦、內有去杠桿,基本面更加脆弱,因而對美股風暴表現出“跟跌不跟漲”,全年滬深300下跌-25%。

同樣的,如果以“政策底”作為市場表現的分界點,可以觀察到相似的規律。2018年10月19日金穩會召開確立“政策底”,要求處理好穩增長和防風險的平衡,對于市場“國進民退”的擔憂明確毫不動搖支持非公有制經濟發展,同日一行兩會領導積極發聲釋放強烈維穩信號,A股由此開始表現出韌性。

以“政策底”作為分界點進行觀察,第一階段(2018.1.25-2018.10.18),標普500僅僅震蕩下行-2.5%,而滬深300在大幅下跌-31%。第二階段(2018.10.18-2018.12.26),標普500在美聯儲加息和政府關門的多重利空下急跌-12%,而同期滬深300震蕩下跌-3.7%。

(3)2022年:2021年底以來,在美聯儲“放鷹”、地緣問題沖擊、全球高通脹沖擊,疊加國內疫情反復影響供應鏈,中美股市均出現大幅回調。

2022年3月16日金穩會召開,針對市場所擔憂的穩增長、房地產、平臺經濟、中概股監管等具體問題逐一回復,并要求“凡是對資本市場產生重大影響的政策,應事先與金融管理部門協調,保持政策預期的穩定和一致性”,對市場信心帶來立竿見影的提振。

以此為分界線來看,第一階段(2021.12.31-2022.3.16),滬深300回調-21%,標普500下跌-10%。第二階段(2022.3.29-2022.5.12),美聯儲官員持續放鷹,美債收益率加速上行并一度突破3%,緊縮恐慌之下標普500跌幅-14%。

A股雖然在疫情、經濟數據低迷、寬松政策力度不及預期的沖擊下經歷了痛苦的二次探底,但是調整幅度并不深,同期滬深300僅下跌-4.6%。

所以僅從過去的實踐來看,A股政策底后,美股下跌對A股的帶動,情緒影響大,但實質殺傷力不強,這個階段的調整反而是比較好的布局機會。

由此我們可以得到幾點啟示:

(1)站在1年的維度來看A股對政策(尤其是流動性)的變化更敏感,一旦貨幣政策或者其他維穩政策出臺,將迅速反應到市場預期當中并驅動估值提振,因此會出現基本面很好但股價不漲、或者基本面很差但股價不跌的情況。而美股則嚴格跟著基本面走,盈利對股價影響大于估值。

(2)A股估值貢獻度遠超美股,所以A股殺估值遠比殺業績厲害,而美股殺業績比殺估值厲害。

來源:Wind

標普500盈利估值分解

來源:申萬宏源

貨幣政策的周期性變動使得A股的估值變化呈現出周期性。往后看,A股估值易上難下,如果美股出現大幅調整對A股帶來情緒上的沖擊,反而是好的買點。

一方面,A股絕對水平已經落入低位,風險溢價已經處于歷史高位。從歷史上看萬得全A的PB估值落到1.4X附近時往往對應著指數的階段性底部,而5.17的最新PB估值已經回落至1.59X。

從股債收益差ERP來看也是吻合的。截至5.18國證A指ERP為3.57%,與過去幾輪歷史底部水平的ERP也相差不大,絕大多數行業指數也基本調整到位(27個申萬一級行業的ERP已經上升至AVG+1STD以上)。

另一方面,政策因子正在加快改善,預期改善有助于驅動相關板塊估值修復。寬貨幣去年已經開始,作為貨幣供給表征的M2從2021年下半年開始持續回升,而當前國內經濟低迷+核心通脹低迷的現實意味著流動性仍有放松空間。

同時當前政策基調已經全面轉向寬信用,隨著疫情對于經濟沖擊最嚴峻的時間過去,悲觀預期集中釋放,信用擴張帶來的業績改善預期同樣將作用于估值。

而消費作為后周期行業,波動沒那么大,對經濟的影響權重小于投資,逆周期政策趨緊后即使消費仍好也難以阻擋經濟逐步見頂回落。這也是A股對政策更敏感的原因。而美國是消費主導型的經濟體,消費本身是后周期屬性,所以美國在經濟周期和股市上都晚于中國。

今年政府工作報告提出GDP 增長目標5.5%左右,一、二季度極度低迷的經濟數據意味著下半年需要更高的增速,歷史經驗來看除1990年、1998年之外基本都實現了。

近期央行主動表態“宏觀杠桿率會有所上升,但保持在合理區間”、從全國層面將房貸利率下限下調,地方政府持續優化地產調控路徑、財政支出進度也較前兩年加快,確認穩增長政策加快發力。判斷目前中國經濟增速回落進入后期,穩增長政策將逐步推動基本面逐步企穩。

來源:Wind

美國經濟周期見頂,外需回落是否會對A股造成“殺業績”?預計影響不大。與市場普遍認知不同,一般在出口回落幅度較大的前一年(2008年、2015年下半年、2018年),中國股市的回落幅度較大,而在出口回落幅度大的當年(2009年、2016年、2019年),股市表現反而較好。

背后的原因在于中國經濟三駕馬車,出口和投資是互為彌補的,出口好的時候國內逆周期政策力度弱一些,出口差的時候政策對沖力度也會相應加大,而A股在政策偏緊時殺估值已經很徹底,后續政策轉暖即使基本面較差股市跌幅也不大,反而是新一輪經濟周期的起點。所以也不必過于擔心外需回落對股市的沖擊,只是在投資方向上需要做一些調整。

來源:Wind